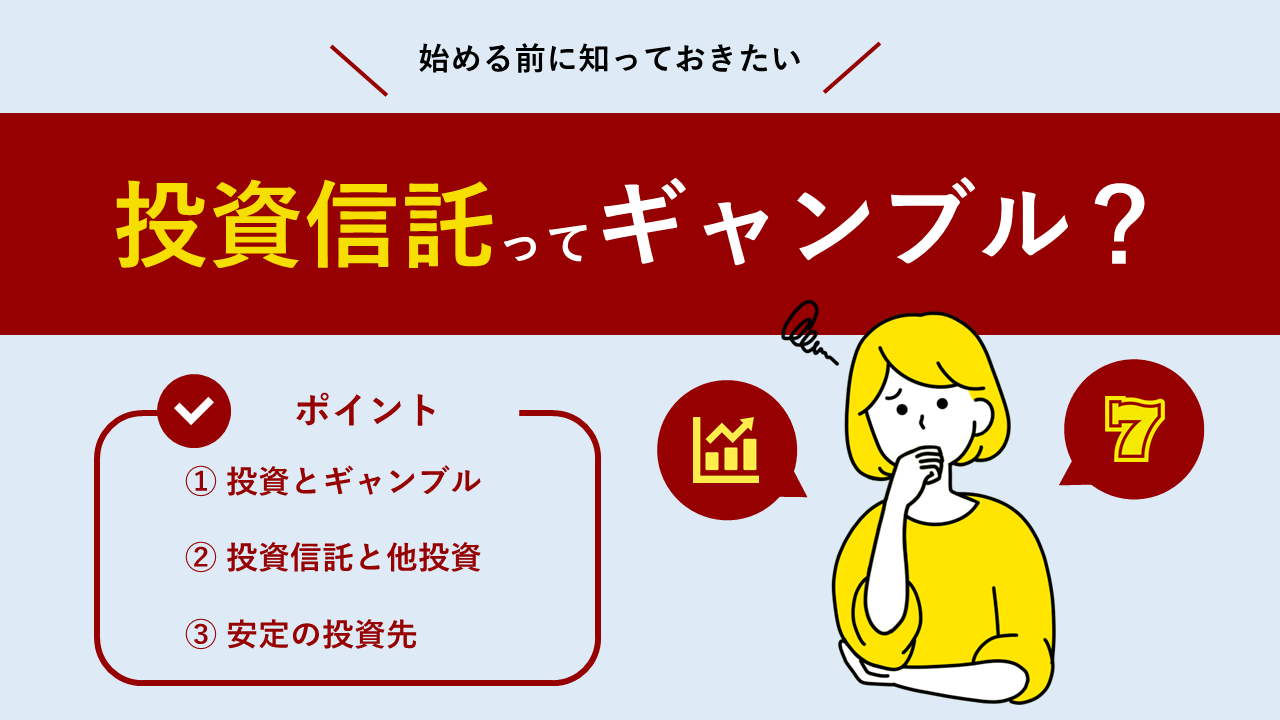

- 投資信託買ったけど、いきなり下がったし、やっぱギャンブルだね…

- やたらと「投資信託」勧められるけど怪しすぎる…

- 投資とギャンブルの違いを理論的に理解したい…

つみたてNISAやiDeCoなどの投資に対する非課税制度が充実しつつあり、日本政府も国民に対して投資を推奨しています。

ちなみに、つみたてNISAの非課税対象は投資信託になります。制度も充実する中で投資信託を始めよう!と考えている方もいると思います。

投資信託ってギャンブルと何が違う?

始めたいけど不安で踏ん切りがつかない…

まずは投資信託とギャンブルの違いを理解し、その不安を解消しましょう。その上で投資信託を始めるかどうか決めましょう!

著者プロフィール

・投資信託歴2年

・投資先は米国株を中心とした投資信託へ

・資産額200万円

・つみたてNISA満額投資中(月33,333円)

・家計簿歴2年

投資信託とギャンブルの違い

投資信託とギャンブルの違いは、端的に言うと「短期か長期か」「ローリスク/ローリターンかハイリスク/ハイリターンか」の違いです。

ギャンブル:短期間でハイリスク/ハイリターン

投資信託 :長期間でローリスク/ローリターン(種類による)

上記に加え、ギャンブルは「誰か(個人)が得をすれば誰か(個人)が損をする」のに対し、投資は「誰かが得をすれば、誰か(企業や経済等)も得をするもの」です。

ギャンブルの特徴

パチスロ、競馬/競輪、カジノに加え、イメージとしてFXやデイトレード等が思いつくかと思います。ギャンブルとは「偶然による産物かつ勝負事で勝ち負けが発生するもの」と言えるでしょう。

厳密に言うとFXやデイトレード等は市場分析やチャート分析などできる人にとってはギャンブルではありませんが素人が一攫千金を狙って半博打的にお金を掛けると、それはギャンブルに近いものとなります。

そういう意味では、自分の知識や仮説、余裕の範疇を超えるものは全てギャンブルです。 知識がある前提で行う「FX」や「デイトレード」は『投機』とも言えるでしょうか。

投資信託の特徴

投資信託は簡単に言うと運用をプロにお任せし、プロが選んだ投資先に分散投資ができる金融商品になります。

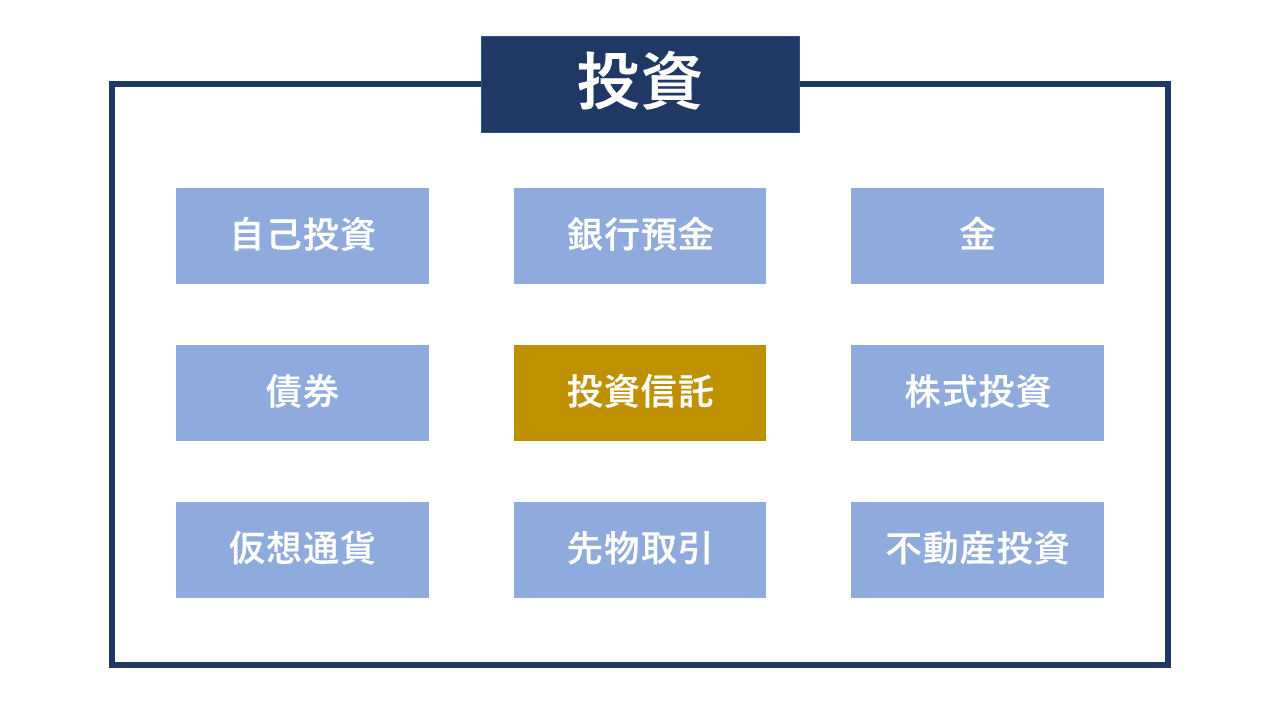

前提として投資には個別株投資/銀行預金/保険/自己投資などがありますが、これらの投資先のひとつに投資信託があります。

投資信託とギャンブルの違いは、必然的に投資とギャンブルの違いになります。

では投資の特徴は何かというと、冒頭に話した通り、「長期間でローリスク/ローリターン」であることです。また誰かがお金を投じると誰かが喜びます。

例えば、私がA社に投資をすると、A社は資本が増え、会社の設備や事業拡大など新たなビジネスチャンスを生むことができます。

私が投資することで企業/経済の成長に一役買うことができるのです。勿論、企業の業績が低迷したり経済が悪化するとこちらも損をします。

ギャンブルと投資は似ているようで当事者の損得感覚が異なることも大きな違いの特徴です。

投資(信託)とギャンブルの違いまとめ

| 投資(信託) | ギャンブル | |

| 定義 | 将来得られるリターンに対して今の現金を投じる | 偶然に対する勝ち負けにお金を投じること |

| 目的 | 将来への投資、自己成長 | 娯楽 |

| 将来的な収支 | 企業や経済の成長に応じて変化 | 一時的にプラスの場合もあるがトータルではマイナス |

| リスクコントロール | 投資額を変更する、損切りする等で可能 | コントロールは極めて難しい |

| ギャンブル性 | 小さい | 大きい |

ちなみに…投資信託と他投資との違い

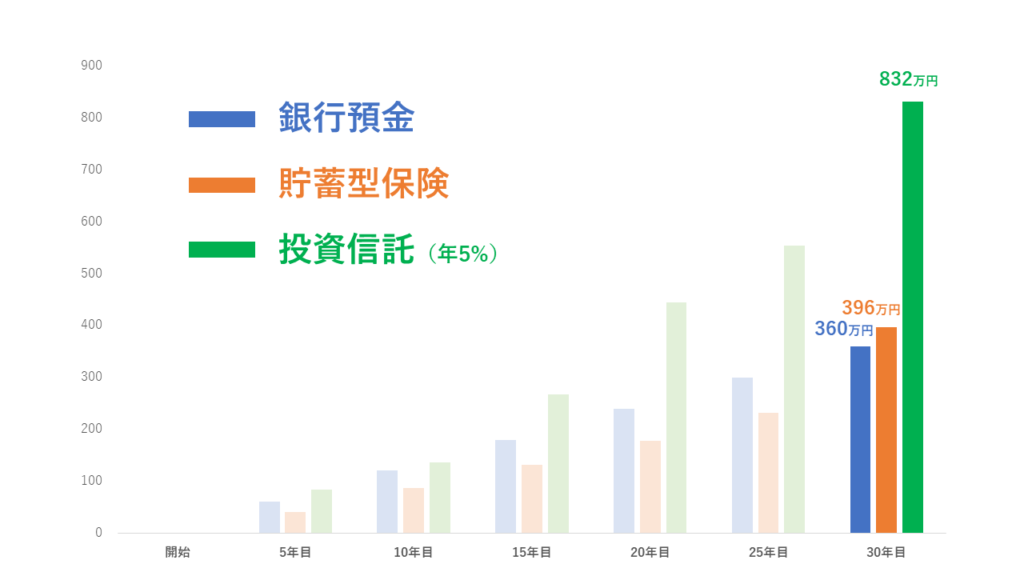

投資には銀行預金/保険/投資信託などがあると紹介しましたが、投資信託と他投資にはどんな違いがあるのか考えてみましょう。

あくまで余談ですが、考えてみると勉強になりますよ!

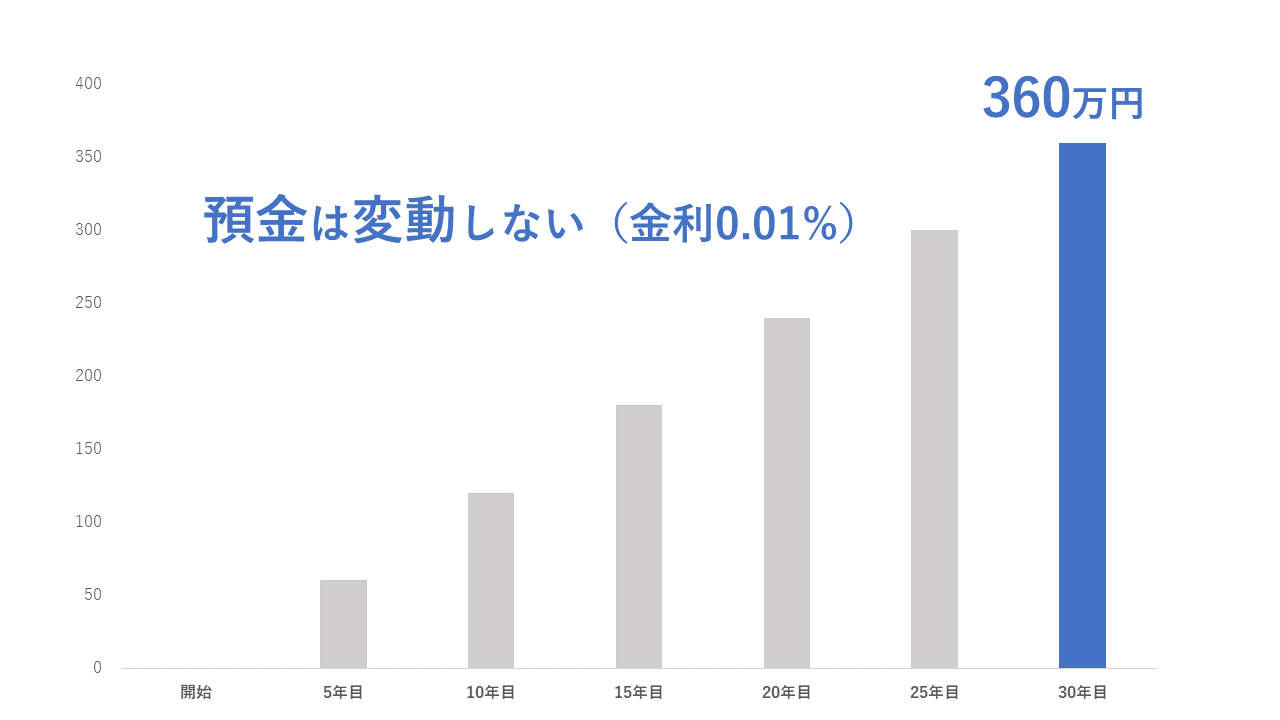

銀行預金との違い

銀行の普通預金の金利はおおよそ年利0.001%です。例えば100万円を銀行預金に預けた場合、1年後には100万100円になります。

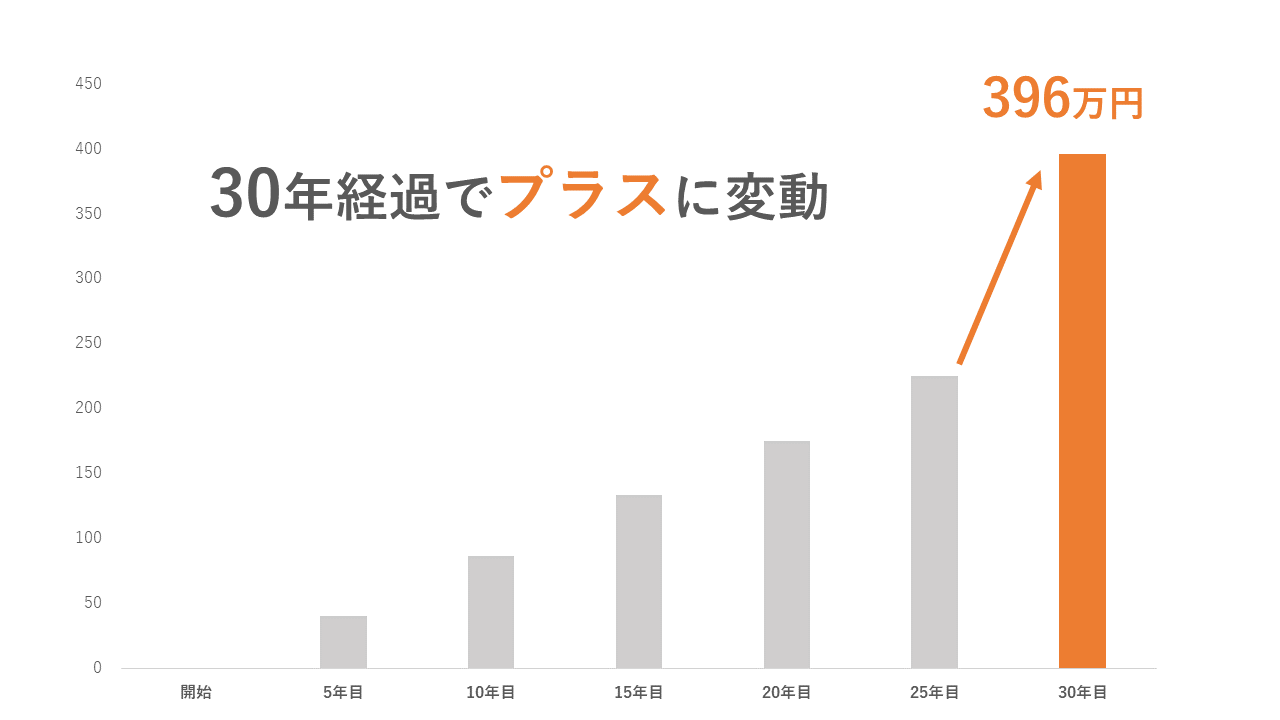

↑ 月1万円を30年間預金に預け入れ続けた場合。

銀行預金って投資に入るの?

銀行預金も将来のことを考えると「投資」になります。 銀行預金は「目減り」することを考えなければなりません。

銀行預金をすることで「目減り」するとはどういうことでしょうか。

目減りするとは物価が上昇することによって、保有する現金の価値が下がってしまうことを指します。

極端な例ですが、ラーメン1杯の値段を見ると非常に分かりやすいです。

| 年数 | ラーメン1杯の値段 |

| 1962年 | 48.5円 |

| 1975年 | 211円 |

| 1989年 | 437円 |

| 1998年 | 515円 |

| 2010年 | 594円 |

| 2022年 | 630円 |

昭和→令和にかけて約12倍程度になっています。

50円で食べられていたラーメンが600円出さないと食べられない!?

つまり年利0.001%でほとんど増えない銀行預金に50円預け入れているだけでは、 何十年後かにはラーメン1杯すら食べられなくなってしまうということです。

物価上昇に応じて自分の保有する資産を増やせるよう、銀行預金以外の選択肢を持つことが重要です。

貯蓄型保険との違い

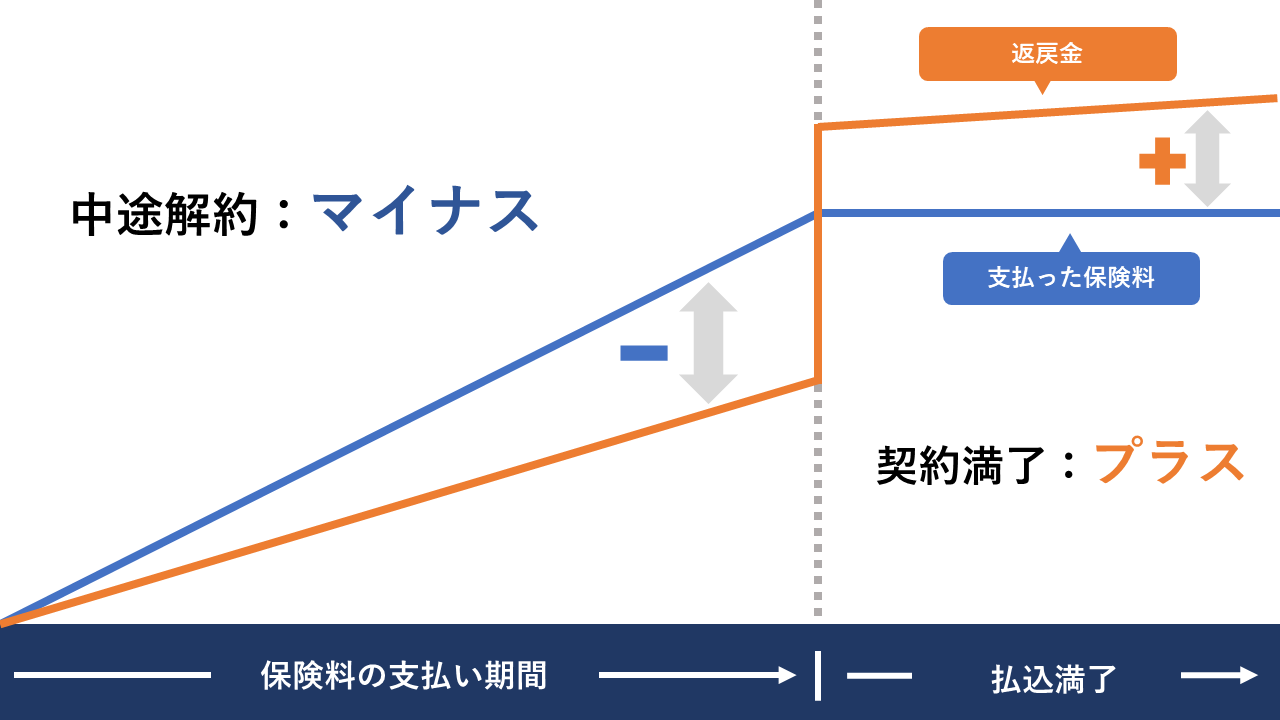

保険には掛け捨て保険などの他に投資性が強い貯蓄型保険があります。

貯蓄型保険の特徴は「一定期間のうちに途中解約すると元本割れをするが、契約が満了になるとプラス」になることです。

銀行預金は資産が全く変わらない(目減りリスクあり)のに対し、貯蓄型保険は一定期間まで我慢すればプラスになります。

↑月1万円を30年間保険に積み立てた場合(保険の種類によります。)

投資信託は?

資信託は冒頭でも紹介した通り、運用のプロに分散投資を任せることができる投資商品になります。

銀行預金や貯蓄型保険と比べると、日ごと月ごと年後とにプラスマイナスの浮き沈みがあります。投資信託にはインデックスファンドとアクティブファンドの2種類が存在します。

インデックスファンド

日経平均株価やダウ平均株価など代表される上場企業の株価全体の値動きを表す指標と連動した投資信託。

アクティブファンド

運用のプロにより、特定の指数を上回る高いリターンを目指した投資信託。

インデックスファンド

インデックスファンドは上場企業の平均株価と連動するため、値動きが安定します。勿論、国として景気が上向きであることや世界を牽引する企業が現れると大きくプラスに転じます。

投資信託には運用のプロに支払う管理手数料のような「信託報酬」と呼ばれるものがありますが、インデックスファンドはアクティブファンドに比べてこの手数料が格安であることも特徴の1つです。

アクティブより大きなリターンは期待できないけど、手数料が安く安定したリターンも見込める投資信託です。

市場に連動するため、大きくマイナスになるということは、市場全体もマイナスに落ち込んでいるんだと割り切り継続することができるでしょう。

アクティブファンド

アクティブファンドはあるテーマに絞って、より高いリターンを目指すことを目的とした投資信託です。その代わり、手数料が高いため保有しているだけで手数料分を引かれてしまうデメリットがあります。

| インデックスファンド | アクティブファンド | |

| 方針 | 市場に連動する | 高いリターンを目指す |

| 手数料 | 安い(年0.1~0.2%程度) | 高い(年1~2%程度) |

| 特徴 | ・市場全体への投資 ・安定したリターン | ・テーマ/商品がいくつもある ・プロのスキルが運用成績に左右される |

どちらのファンドに投資する場合でも、年単位で数%のリターンを得ることが出来れば将来的には銀行預金や保険よりも大きな資産を築くことが可能です

そんな「たられば」を聞かされても…

マイナスになることもあるんでしょ?

もちろん、毎年安定した数%のリターンを得ることができる保証はありません。年によってはマイナスに転じたり、結果がついてこないこともあるでしょう。

それでも私が銀行や保険より投資信託を推す理由は「米国株」の成長にあります。

上のチャートはアメリカの主要な上場企業500社の株価指数が採用されている「S&P500」と呼ばれる株価指数です。

アメリカには皆さんご存知のGAFA(Google、Apple、Facebook、Amazon)の世界的企業4社が含まれており、スマホが普及し情報通信がさかんになりだした2010年あたりから株価が上昇し続けています。

つまりS&P500に連動したインデックスファンドを購入することで安定した資産形成ができると言えるでしょう。

S&P500が大暴落して大きなマイナスを被る時とは、経済大国アメリカに何かがあったことと同義です。最近ではコロナウィルスの感染拡大で大きく株価を落としました。

しかし、それはアメリカに限った話ではなく世界中で問題になったことです。つまり現時点ではアメリカが暴落することは世界が暴落することに近い意味合いを持っていることになります。

S&P500のように過去の統計からもプラスになる可能性が高いと言える投資信託は良いのですが、統計的にそれが不透明な投資信託には注意が必要です。

銀行と証券会社から投資信託を購入してはいけない

例えば、銀行マンや証券会社は私達に投資信託を勧めてきます。彼らは私たちに儲けて欲しい(安定した資産形成をして欲しい)と思って勧めていると思いますか?

答えは「NO」です。

彼らも商売人です。彼らが投資信託を一生懸命に勧めるのは投資信託を購入してもらうことで得られる「手数料」が狙いだからです。

※厳密に言うと営業ノルマが課せられており、会社に投資信託を勧めるよう言われているが正しい

ここで勉強した皆さんなら大丈夫だと思いますが、手数料が狙いということは不勉強な人達に高い手数料がかかる商品を紹介してくる可能性が高いです。

良く調べずに営業マンの言う通りに購入したらそれは「投資」ではなく「ギャンブル」に近いものになってしまいますのでご注意を。

投資信託はネット証券で購入しよう

投資信託はネット証券から購入することで手数料を安く抑えることができ、幅広い商品の中から自分で選択することができます。

証券会社はSBI証券、楽天証券、松井証券、LINE証券などいくつもあります。王道は口座開設数1位のSBI証券です。

私もSBI証券を使っています。

.png)

- 口座開設数第1位

- 取引手数料が安い

- 取り扱い商品が業界最大の約2700本(2022年2月21日)時点

- 手数料無料の投資信託あり

とはいえ、楽天経済圏なら楽天証券が良かったり、スマホで簡単に操作したいならLINE証券が良かったりと人によって使い勝手の良い証券会社は異なります。

証券会社も自分の目でよく調べてから選びたいですね。

まとめ

投資とギャンブルの違いがお分かり頂けたのではないでしょうか。勿論、短期/長期、ローリスク/ハイリスク、ローリターン/ハイリスクの違いはあると思います。

最後のまとめで言うのもなんですが、もっと抽象的に言うと『自分が興奮していたらそれはギャンブル』です。

投資はあくまで長期的な目線で将来を見据えて、先に資本(お金、時間、人など)を投じておくこと。そこに感情は不必要なのです。

これって「ギャンブルなのかな?」と思ったら、自分が予想以上に興奮していたり、過度な期待感を持っていないかを一度冷静になって考えてみて下さいね。

-1.png)

.png)

.png)

-1-150x150.png)