- 20代で不動産投資を始めたいけど難しそう…

- リスクが高い不動産投資に手を出していいものか考え中…

- 積み立て投資に加えて不動産投資も挑戦しようかと思ってる…

不動産投資に挑戦してみたい!けど…全然分からん!

私も20代ですが不動産投資は未知の領域です。

不動産投資は将来の収入の安定化や資産形成のために、魅力的な投資手段の1つとして注目されています。しかし、不動産投資には資金も必要ですし、損をするリスクもあります。

さらに20代はまだ資産形成の途中…20代で不動産投資に手を出していいものかも悩みどころです。今回は以下の書籍を参考に20代にとっての不動産投資の基本をまとめていきます。

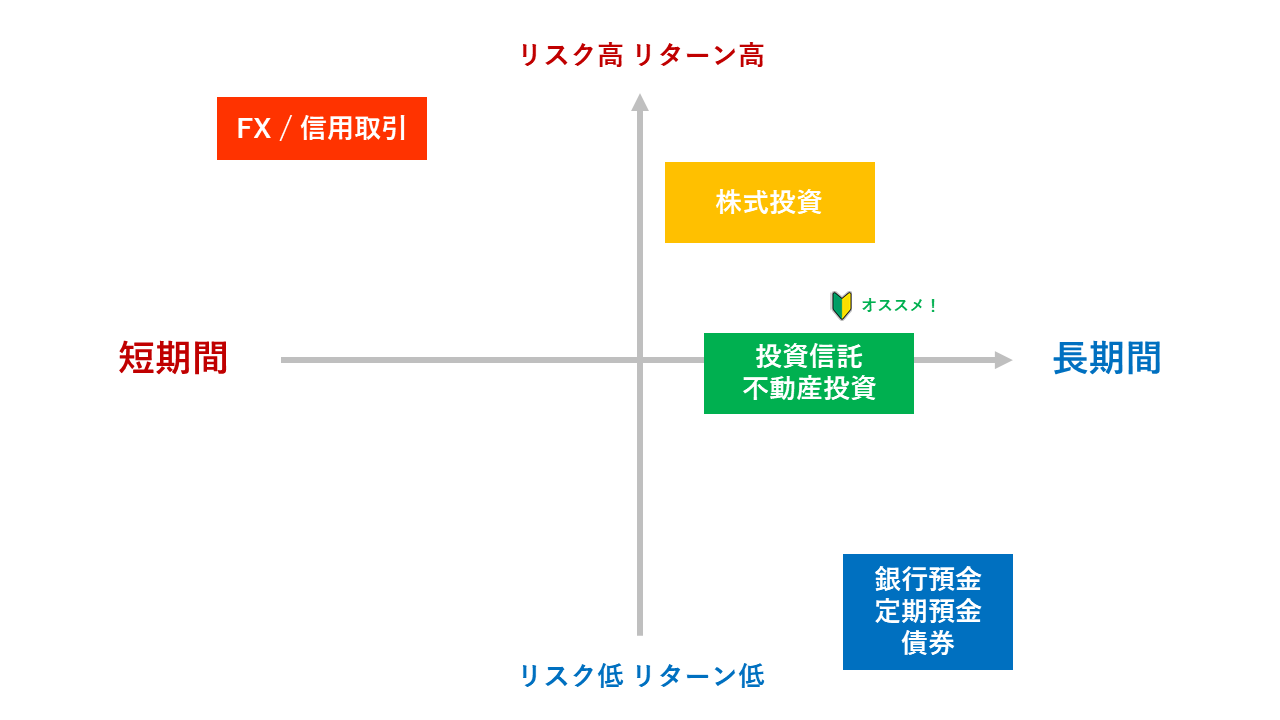

投資における不動産投資の位置づけ

不動産投資は株価や為替が変動するFXや株式投資に比べると、入居者さえ確保できれば毎月家賃収入が入るため安定した投資先と言えます。

また不動産自体の価値が上がるとそのままキャピタルゲインとして売却することも可能です。

今の日本の不動産価値って昔に比べて下がってるんじゃ…?

バブルの頃に比べたら下がっていますが、コロナ禍を経て不動産価値は伸びつつあります!

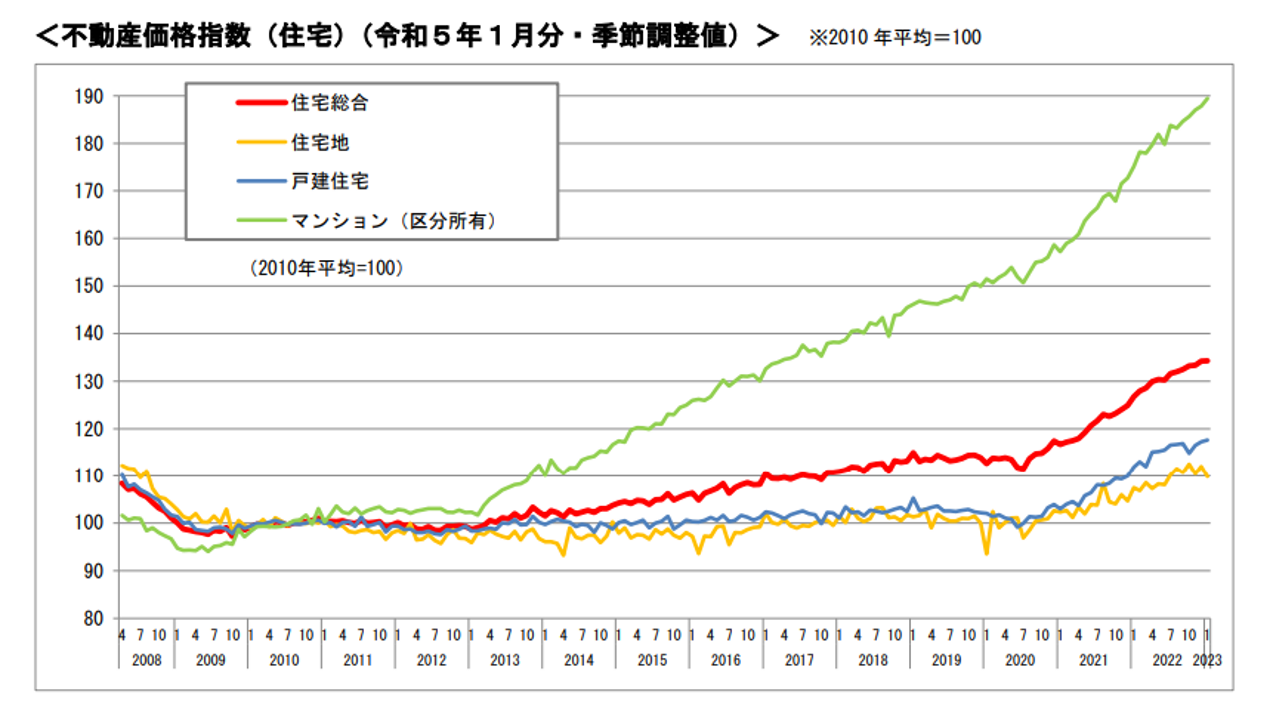

国土交通省による不動産価格指数は以下のグラフの通りです。

資料引用:国土交通省

- 外出自粛でリモートワークが増え住宅購入の需要が増加

- 木材流通量の減少(ウッドショック)による建材の不足

- 住宅建築に携わる人材不足

- 2020年の金融緩和による住宅ローン金利の低下

またマンションが2013年にかけて急増しています。この時期は大手企業が中古マンション市場に参加したことで安心感が生まれたことや住宅ローンの拡充が行われたことが要因です。

また2020年からの「巣ごもり需要」もあり、仕事専用スペースや通信環境を求めてマンションを購入する人やサラリーマンによる区分マンション投資を行う人が増えています。

区分マンション投資とは…

1Rや1Kなどの一部屋だけの賃貸物件を一般的に区分マンションと呼びます。

20代で不動産投資に興味を持つ人が急増中

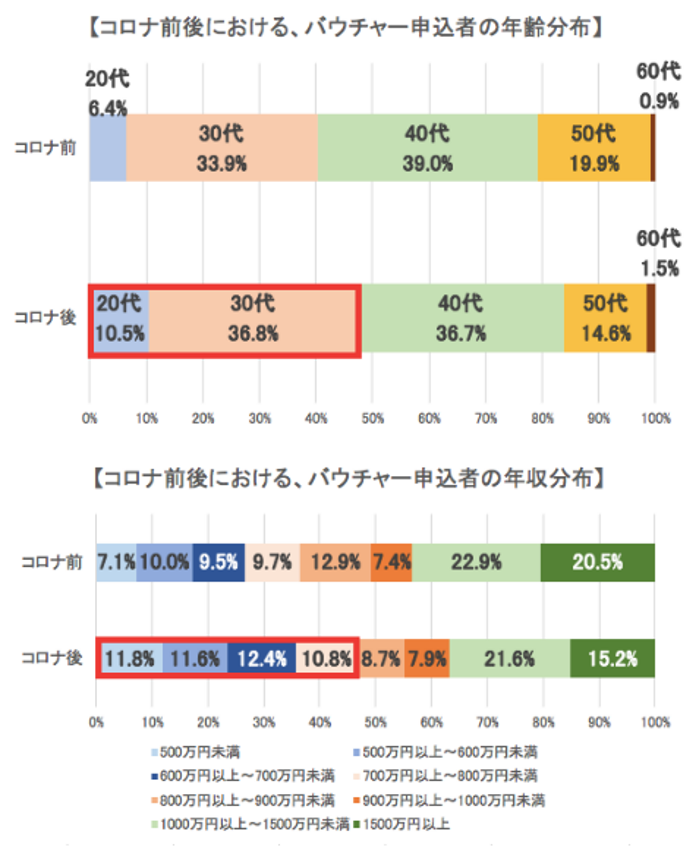

実際、コロナ前後で不動産投資に興味を持つ20代、30代は増えています。

株式会社MFSによれば、彼らが展開する不動産投資ローン借り入れ可能額を把握するサービス「バウチャー」に申し込みする20代、30代の割合はコロナ前に比べて数%増加しています。

画像引用:コロナ禍前後のサラリーマン不動産投資家の傾向を分析_PR TIMES

コロナ後において20代、30代の申込者が増えている背景には、先行きの不安な将来や給料の減額を心配してか資産運用を目的として興味を持ち始めるケースが多くあります。

20代で不動産投資を始めるメリット

20代で不動産投資を始めるメリットは以下のことが挙げられます。

- ミドルリスク・ミドルリターン

- 「リノベーション」で自分の手で新たな価値を生み出す

- 不労所得への第1歩

ミドルリスク・ミドルリターン

不動産投資は株式投資やFXと定期預金の中間に存在する投資方法と言えます。株式投資/FXの場合、10年で資産が10倍に増えることもありますが数年で資産が3分の1に減ってしまうこともあります。

これは高リスク・高リターンと言えるでしょう。逆に銀行預金や債券は年利が1%以下のため資産が減ることはありませんが増えることもありません。

不動産投資はミドルリスク・ミドルリターンの投資先と言えます。不動産を「購入」するため、資産が『ゼロ』になることはほぼありません。

またインカムゲインで安定した収入を得つつ、不動産価値が上がったところでキャピタルゲインを得ることも可能です。

インカムゲイン

不動産の場合、月々に得られる家賃収入。

キャピタルゲイン

不動産の売却によって得られる収益。

投資信託との違いは?

株式と違って物理的な建物を購入することになるため、不動産そのもののキャピタルゲインがあることが特徴です。

リスクとしては物件(数百万~数億円)を購入する必要があるため、不動産投資 > 投資信託と言えます。

「リノベーション」で自分の手で新たな価値を生み出す

投資信託と違うもう一つの点として「自分自身で価値を高めること」ができます。投資信託の場合、テーマは自分が選べても実際の銘柄は運用する会社が選択します。

この場合、購入したらあとは「価値が上がることを待つしかない」のですが、不動産投資の場合「リノベーション」によって不動産価値を高めることができます。

※写真はイメージです

※写真はイメージです

購入時は古い物件でもリノベーションすることで自分が住みたいと思える物件に改装できます。また少し特徴のあるデザインを施すことで他物件との差別化もでき、賃貸契約者も増える可能性もあります。

写真のように0から100までリフォームすると費用がかさみますが、例えばキッチンだけフローリングだけなら数十万で済む場合もあります。

不労所得への第1歩

不動産投資と言えば長期で運用していき、家賃収入でコツコツと収入を重ねながら、不動産価値が急騰したところで売却するイメージです。

不動産投資の収入をシミュレーションして考えてみましょう!

| 物件価格(①+②) | 1億1000万円 |

| 部屋数 | 10部屋 |

| 満室時想定年収 | 1200万円(家賃10万×12か月×10部屋) |

| 想定空室率 | 5% |

| 諸経費率(税金/管理費) | 20%(家賃収入に対して) |

| 自己資金① | 1000万円 |

| 借入金額② | 1億円 |

| 借入期間 | 20年間 |

| 借入期間 | 15年 |

| 借入金利 | 年利2.5% |

上記を仮定条件としてシミュレーションしてみると…

| ①返済額(月額) | 529,903円 | 毎月の返済額 |

| ②返済額(年間) | 6,358,836円 | 年間返済額 |

| ③返済総額 | 127,176,507円 | ②×借入期間(20年) |

| ④家賃収入(年額) | 12,000,000円 | 満室時想定家賃収入 |

| ⑤諸経費(年額) | 3,000,000円 | ④×(空室率+諸経費率) |

| ⑥年間支出 | 9,358,836円 | ②+⑤ |

| ⑦年間手取り | 2,641,164円 | ④-⑥ |

| ⑧表面利回り | 11.0% | ④÷物件価格 |

| ⑨実質利回り | 8.2% | (④ー⑤)÷物件価格 |

| ⑩返済後利回り | 2.5% | ⑦÷物件価格 |

シミュレーション引用:不動産投資 連合隊

色々数字が出てるけど、一番見るべきはどこ?

見るべきは「返済後利回り」です!

返済後利回りは、経費や税金、ローン返済などのコストを差し引いて最終的に手元に残る家賃収入を元にした利回りです。

返済後利回りは「2%以上」が物件の狙い目となります。このシミュレーション通りに運用できれば年利回り2.5%(年間275万円)の不労所得を得ることが可能です。

返済後に上記の収入が得られるのは借入期間となる20年後になります。仮に20歳から始めたとしたら40歳には年間275万円の不労所得を得られることになります。

20代のうちに不動産投資を始めるデメリット

不動産投資のメリットについては分かりましたが、デメリットにはどのようなことがあるのでしょうか。

- 金利上昇の可能性

- 流動性の低さ

- 元本保証がない

- 管理とメンテナンスの必要性

- 知識に乏しい

金利上昇の可能性

先ほどのシミュレーションでは、借入金利は年利2.5%と「固定」としていました。しかし、現在組める不動産投資ローンは「変動金利」が主流になっています。

仮に先ほどのシミュレーションで年利2.5%→年利5.0%に上昇してしまうと、返済後利回りは「0.5%」に激減し、年間55万円の所得しか得ることが出来なくなります。

実際、急にそんなに金利が上がることってあるの?

ここまで急激に変化することはありません。不動産投資ローンの金利変動は「短期・長期プライムレート」という基準に基づいて決められます。

- 短期プライムレート:1年未満の短い貸出金利

- 長期プライムレート:1年以上の長い貸出金利

「プライムレート」は日本語にすると「最優遇貸出金利」になり、これは銀行が特に信用力に優れている企業に融資を行うときに「優遇して貸し出す金利」という意味になります。

不動産投資ローンの変動金利はこの短期・長期プライムレートを基準に決められます。バブル期には7%前後の金利もありましたが現在は1.45%と低い金利に推移しています。

| 年代 | 短期プライムレート | 長期プライムレート |

| 1970年 | 6.25% | 8.5% |

| 1980年 | 7.5% | 8.2% |

| 1990年 | 6.25% | 6.8% |

| 2000年 | 1.5% | 2.2% |

| 2010年 | 1.45% | 1.65% |

| 2020年 | 1.45% | 1.1% |

1990年代にかけて金利が大きく下がっているのはなぜ?

バブル崩壊後のデフレ(物価が持続的に下落する)脱却のために日本銀行が行った金融緩和政策が大きな要因です。

1999年には「ゼロ金利政策」が導入され、政策金利が実質ゼロ(0.15%)の水準に下げられたこともあります。

今のところは低金利で推移していますが今後の市場動向によっては金利が大きく変動することも考えられるかもしれません。

流動性の低さ

流動性とは簡単に言うと「換金性が高いかどうか」です。例えば、株式なら売ろうと思えば数日~数週間単位で売却することができ、利益を確定することができます。

しかし不動産投資の場合は「すぐ売却」というわけにはいかず、不動産を売却してから現金化されるまでは3か月~半年以上かかってしまいます。

人口減少

日本においてこれから不動産投資を始める場合、社会問題にもなっている「少子高齢化」の影響は避けられません。

第2次ベビーブームで生まれた「団塊ジュニア世代(1971〜1975年生まれ)」となる現在50歳代の人が定年退職を迎えると、就労人口も大きく減少することになります。

人口減少に伴い、大学生や単身雇用の人口減少も顕著になると今までは満室状態だったアパートやマンションの需要と供給のバランスは大きく崩れてしまうことになります。

空室率の低下は家賃収入の減少を意味します。

知識不足

これから不動産投資を始める人にとって知識不足は第1の関門になることでしょう。なぜなら取引相手は不動産会社の営業マンです。

不動産に関する正しい知識が無ければ、営業マンにとって良い「かも」になってしまう可能性があります。

もし私が不動産会社の営業マンなら、いくら投資してくれるか分からない素人に良い物件は紹介したくないですし、信じてくれるなら自分の営業成績に強く残る『都合の良い物件』を紹介します。

良い物件を実際に見て、自分の目を養う必要があります。

ひとまず不動産投資をこれから始める人は以下のことを念頭に入れて、覚悟を決めて取り組みましょう。

- 銀行から借金(融資)をして投資を始めることに覚悟はできているか

- 不動産会社の言うことだけでなく自分の目と足で判断できるか

- ネットだけの情報だけでなく、実際に物件を見て目を養う時間と余裕があるか

- 物件を「買わされる」のではなく自らの判断で「買う」意識を持っているか

- 営業マンの営業トークに乗せられないだけの知識と自信があるか

20代におすすめの不動産投資方法

不動産投資と言ってもいくつか種類があります。これから不動産投資を始める20代は何から手を付けるべきでしょうか。

- 区分所有のマンション投資

- マンションアパートへの1棟物件への投資

- 戸建て物件

- 不動産投資信託(リート)

資産が少ない20代は、少額投資で④不動産投資信託(リート)から始めることをオススメします。リートは不動産投資というよりは、株式投資に近い投資方法です。

いきなり物件を購入して本当に不動産投資を始めるのはリスクもありますし、ハードルも高いと思いますので不動産投資の勉強をしている間は経験としてリートを収入感覚を養ってみると良いでしょう。

不動産投資の勉強については、本やネットを通じて勉強することは勿論ですが、実際に「良い物件」がどんなものか分からないと目を養えません。

まずはネットに転がっている物件から良い物件に対する目を養っていきましょう。

ネットに公開されてる物件なんてそれこそ「かも物件」じゃないの?

鋭い指摘ですね!ただ、ネットに公開されている物件でも例えば以下のようなパターンなら優良物件になるケースがあります。

- 情報公開後すぐに契約済みになる物件

- 不動産会社を通さず、素人が公開している物件

ネット上の物件売買サイトに目を通しておくことを習慣にすれば、魚を見ただけで新鮮度が分かる八百屋のように、見ただけで良い野菜か分かる主婦のように目利きができるようになってくるはずです。

以下に参考となる物件売買サイトを載せておきます。

まとめ

20代にとっての不動産投資におけるメリット・デメリットをまとめました。これから不動投資を始める人にとっては「儲かるのではないか?」という期待感もあると思います。

しかし、実際には良い物件を自分の力で探し当てる目と経験がなければ最初から優良物件には出会えません。

それこそ不動産会社との付き合い方や駆け引き、実際に物件を見て判断できる知識も必要なためよく勉強してから手を出すことをオススメします。

少なくとも私は今回調べてみて、自己資金がある程度ないと、相当な知識や後ろ立てがないと不動産投資には手を出しづらいなと感じました。

-1.png)

-1-150x150.png)