- いくらあれば幸せになれるのか分からない…

- 今後の資産目標の基準を知りたい…

- 5,000万円あれば精神も安定すると聞いたけど…

5,000万円があれば幸せになれると聞いた!

結論から言うと5,000万円の生活満足度は最上級の1つ下レベルです!ここが達成できれば、経済的にも精神的にも安定するはずです!

5,000万円の資産がある人の生活満足度と達成前、達成後の具体的な資産形成ステップについて解説します。

5000万円あれば精神的余裕は得られるのか

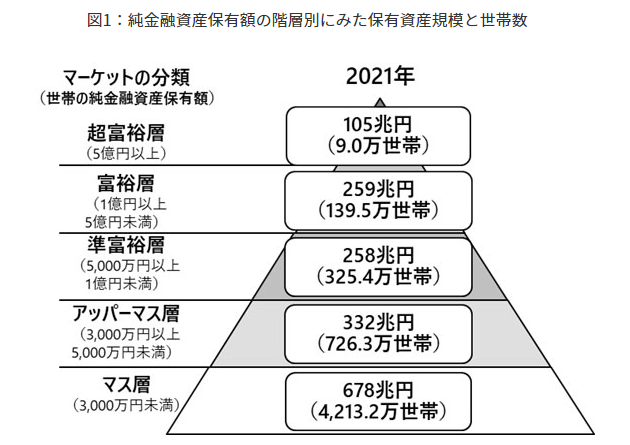

まず気になるのは「一体いくらあれば経済的にも精神的にも楽になれるのか?」ということだと思います。その前に5,000万円を保有している日本人が全体の何割いるのかを把握しておきましょう。

画像引用:野村総合研究所より

野村総合研究所によると5,000万円以上の資産を持つ層は「準富裕層」に該当し、およそ325万世帯となっています。これは全体の6%※にあたります。

※富裕/超富裕層を含めると約8,8%

星5キャラ当てるより全然多い!

自分が星5キャラになると考えるとモチベーションが上がりますね!

これから5,000万円を達成しようとする人は全世帯の6%に入り込むこと、また既に5,000万円以上を保有しているは既に全世帯の6%に入っていると考えると優越感がありますね!

5,000万円の経済的余裕

今5,000万円を保有しているからといって一概に経済的な余裕が得られるとは限りません。家庭によって1人暮らしなのか養う家族がいるのか等により出費も異なります。

ひとまず平均的な出費から見ていきましょう

1人暮らしの生活費

| 食費 | 42,010円 |

| 住居費 | 21,939円 |

| 水道・光熱費 | 12,599円 |

| 家具・家事用品 | 5,916円 |

| 被服及び履物 | 7,134円 |

| 保健医療費 | 7,487円 |

| 交通・通信費 | 20,747円 |

| 教養・娯楽費 | 18,934円 |

| その他の消費支出 | 33,905円 |

| 合計 | 170,671円 |

出典:e-start「家計調査(単身世帯)」より

1人暮らしの人の生活費はおおよそ月17万円かかります。全く働かずに5,000万円を切り崩して生活すると考えれば約24年間は生活できます。

また5,000万円を年利3%程度で運用し、得た利益を生活費の充てにしたとしましょう。年利3%なら年150万円程度の利益が確保できるので月換算だと12万円ほど。

残りの生活費は月5万円あれば足りるので5万円分をバイトでも副収入でも稼ぐことができれば生活は維持できそうです。

〇保有資産:5,000万円

〇生活費:17万円

〇年利ターン:3%計算

5,000万円の貯金を切り崩して生活した場合

5,000万円÷204万円=24.5…年間

5,000万円を年利3%で運用し利益を生活費に充てる

5,000万円÷64万円(204万-150万)=78.125年間

※月5万ほど副収入があれば資産が減ることはない(永久)

1人暮らしをする分には、5,000万円もあれば豪華な生活さえ臨まなければ十分な経済的余裕があります。月5万円の収入が入ればいわゆるサイドFIREを達成することが可能です。

家庭がある人(二人以上世帯)の生活費

| 食費 | 83,741円 |

| 住居費 | 20,170円 |

| 水道・光熱費 | 23,464円 |

| 家具・家事用品 | 13,215円 |

| 被服及び履物 | 10,817円 |

| 保健医療費 | 15,586円 |

| 交通・通信費 | 41,064円 |

| 教養・娯楽費 | 28,449円 |

| その他の消費支出 | 56,459円 |

| 合計 | 292,965円 |

出典:e-start「家計調査(単身世帯)」より

家庭がある人の生活費はおおよそ月30万円かかります。全く働かずに5,000万円を切り崩して生活すると考えれば約14年間は生活できます。

また5,000万円を年利3%程度で運用し、得た利益を生活費の充てにしたとしましょう。年利3%なら年150万円程度の利益が確保できるので月換算だと12万円ほど。

〇保有資産:5,000万円

〇生活費:30万円

〇年利ターン:3%計算

5,000万円の貯金を切り崩して生活した場合

5,000万円÷360万円=13.888…年間

5,000万円を年利3%で運用し利益を生活費に充てる

5,000万円÷210万円(360万-150万)=23.809….年間

※月18万ほど副収入があれば資産が減ることはない(永久)

残りの生活費は月18万円あれば足りるので新入社員の初任給レベルの賃金でも5,000万円の資産運用が出来れば家族は養えそうです。 家族を養う方であれば「経済的自立」とまではいかなくとも「経済的余裕」は得られるのではないでしょうか。

5,000万円の精神的余裕

経済的余裕は分かりましたが、5000万円を保有した時の精神的余裕はどうでしょうか。

内閣府が面白いデータを出していますよ!

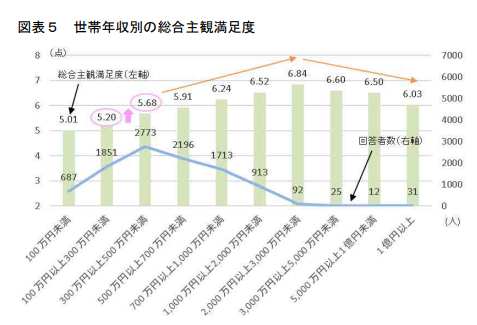

2019年の内閣府による「『満足度・生活の質に関する調査』に関する第一次報告書」は世帯年収別と金融資産別で主観的な生活満足度を調査しています。

まず世帯年収別にみると最も主観満足度が高いのは年収2,000~3,000万円の間です。しかし、それ以上の収入になると逆に生活満足度は下がってしまっています。

画像引用:内閣府「『満足度・生活の質に関する調査』に関する第1次報告書」より

収入が高過ぎても生活満足度が下がってしまう原因は主に2つあります。

- 上には上がいること(青天井)を知ってしまいキリがなくなる

- 事業維持や税金の支払いがストレスに

贅沢する所と節約する所のメリハリが付けられる収入が生活満足度に繋がります。

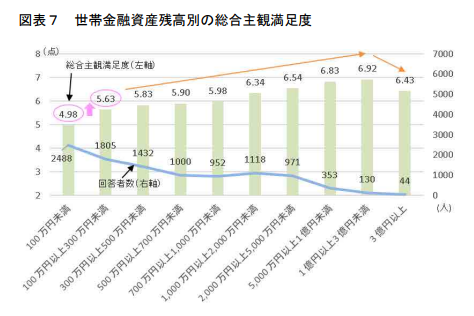

次に金融資産別で見てみましょう。最も満足度が高いのは「1億円以上3億円未満」になり、3億円以上になるとこれも一気に満足度は下がっています。

画像引用:内閣府「『満足度・生活の質に関する調査』に関する第1次報告書」より

5000万円以上の保有は、「1億円以上3億円未満」の次に生活満足が高い結果となっています。1億円以上の資産が「幸せの絶頂」と考えると、その1歩手前の5,000万円でも十分満足度が高いと言えます。

実際に5,000万円を達成した人の景色

5,000万円以上を達成した人の景色は中々見れないものですが、Twitterを見ると5,000万円以上を達成し、サイドFIREを達成した人の優雅な生活を垣間見ることができます。

※サイドFIREとは…資金をある程度積み上げ早期離職(リタイア)するものの、自分のペースで働き続ける「経済的自立」の形。

サイドFIREして確信したけどこれはガチですね。たくさん寝られるようになってから、慢性的な疲労感がなくなり、元気なのでストレスにも強くなり、機嫌が良いので人間関係も改善し、集中力も増したので稼ぎも増えました。早く寝る、ただそれだけでみなぎる力。 pic.twitter.com/8epgsCWBdy

— おもち|20代から始める余生 (@omochi20fire) March 25, 2023

いや普通そこで仕事せんでしょう

— ほったら君@旅人投資家(サイドFIRE)🍻 (@Hottara_tousi) April 13, 2023

バカなのという場所で仕事してます🤫

だがそれが良い🙄✨

お陰様で自由がある!

高配当株大好き有難う🥳🎉#沖縄ワーケーションDay9 pic.twitter.com/a9caO51Sto

平日からちょっと豪華に😁 pic.twitter.com/5nHJCywXN3

— ユーセフ@5,000万円運用中 (@yusefuct) October 25, 2022

💰自己紹介💰

— くらげパパ@資産5000万円達成!×ブロガー (@kuragemura_) September 24, 2022

💹♂

💹35歳

💹持ち家

💹ブログ運営

💹妻専業主婦

💹サラリーマン

💹子供3人5人家族

💹金融資産5000万円突破

💹月10万円コツコツつみたて中

💹準富裕層になった方法を発信中

💹将来のため投資と家計管理を実践#投資家さんと繋がりたい #ブロガーさんと繋がりたい #投資初心者

資産5000万円の目標

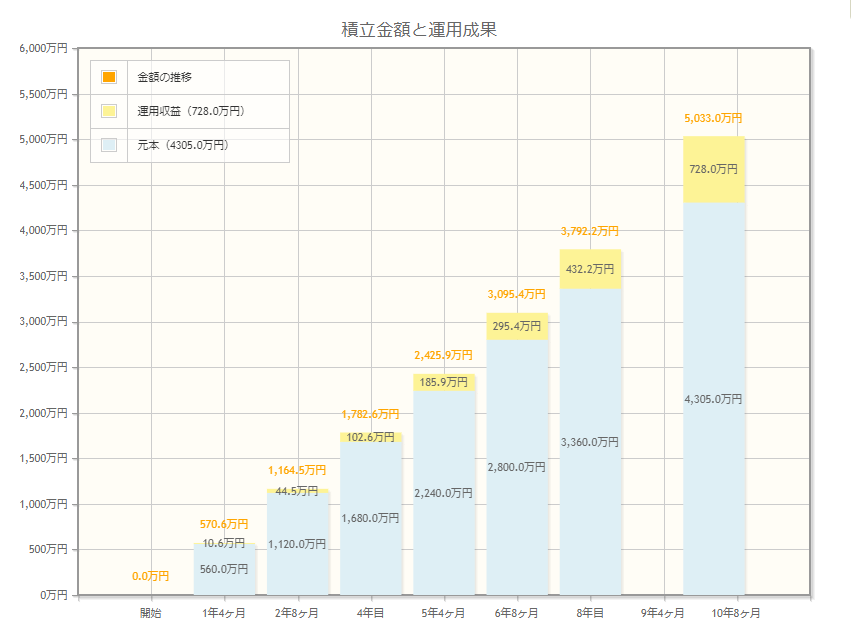

資産5,000万円の資産を達成する、または活かして資産運用するための目標シミュレーションをしてみましょう。

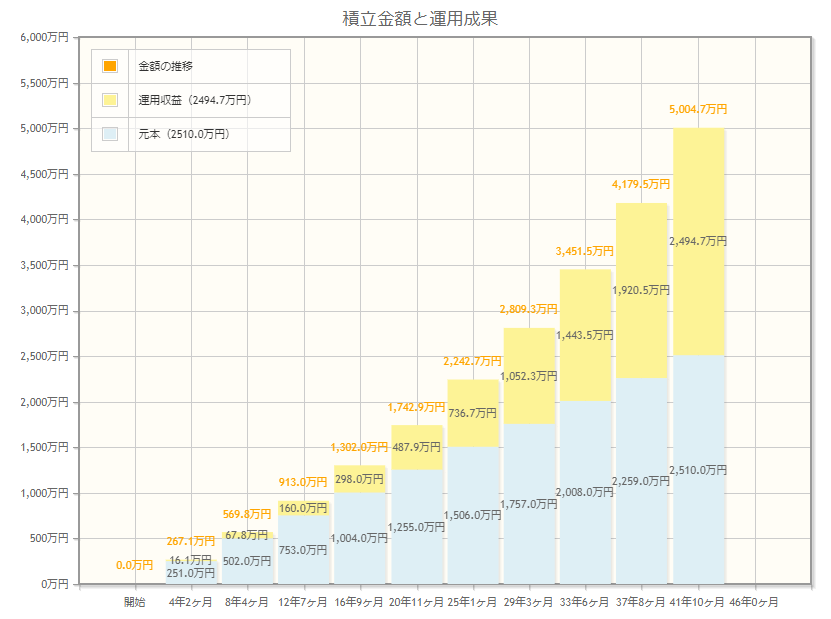

5,000万円を達成するまで

毎月5万円を年利3%で積み立てた場合、5,000万円を達成するまでに40年間かかります。例えば、20歳で積み立てたとして60歳で達成することになります。

老後の安心には繋がりそうですが、もう少し早く5,000万円以上を達成したいと思います。

例えば、この先10年間で5,000万円を保有したい場合はどうでしょうか。

10年間で5,000万円を達成するためには同じ年利3%で、月に35万円を積み立てる必要があります。 月に35万円積み立てるとすれば、月生活費が15万円だとしても手取りで50万円の収入がないと難しそうです。

年収600万円以上か~

本業だけで難しい場合は副業を始める必要がありますね…

5,000万円を達成した後

5,000万円を達成した後の目標は投資で得た利益だけで生活することだと思います。いわゆるFIREと呼ばれるものですが、保有資産5,000万円+自由にできる仕事を行うサイドFIREを行うことを理想としましょう。

先ほども紹介しましたが5,000万円の保有額に対する年利を3%とすると年間150万円の利益になります。

先ほどの生活費の出費で考えると、

1人暮らし:150万円 – 204万円(月17万×12カ月)=-54万円

4人暮らし:150万円 – 360万円(30万円×12カ月)=-210万円

どちらの場合も年間150万円では生活しきれないですね。年間150万円では月12~13万円程度の生活費の足しにしかなりません。ここを補う形として、副業ができればサイドFIRE達成になります。

もちろん無理にサイドFIREしなくても本業を継続し、コツコツと資産を積み上げることで年に得られる利益は増えてきます。例えば、5,000万円の資産が1億になれば年間300万円の利益になりますのでよりあなたの生活は楽になることでしょう。

※年利はあくまでも仮定条件です。

5,000万円を貯蓄するまでにやるべきこと

ではまだ5,000万円を達成していない人が5,000万円を保有するためにはどんなことを行う必要があるのでしょうか。

- 収入アップ

- 支出削減

- 投資

当たり前のことじゃん!

そうです!当たり前なのですが、これを継続できる人が少ない…

資産形成を順調に進めるためには、基本に忠実に収入アップを目指しつつ、出費を抑え、残ったお金を投資に回すことが重要です。

①収入アップ

本業でも副業でも構いませんが、最終的に投資に入金できる力が必要になります。

今の自分の働きともらえる収入が見合っていないと感じたら転職を検討することやそもそも自分にスキルが足りないなら勉強する必要があります。

ごますりスキルを身につける!

それも重要なスキルですね(笑)会社の形態的に収入UPが見込めない場合は副業一択ですね。

②支出削減

収入アップとひとくちに言っても「できたらやってるよ!」レベルに現実的ではありません。

本業の収入アップはどんなに自分が頑張っても会社の意思に依存するし、副業でも実績や結果を出すまでに時間はかかります。

こないだ数百万円の案件取ったのに一回もボーナス出たことない(泣)

収入アップがすぐできないとなると「支出削減」は一番早く取り組める資産形成の手助けになる手法です。

まずは下のチェックシートから自分の支出レベルを考えて見ましょう!多くチェックが入ると危険信号です。

- □ほぼ毎日コンビニ通いしている

- □ランチや夕飯は基本外食

- □月のサブスク代を把握していない

- □保険営業マンから保険を買ったことがある

- □3大キャリアのスマホを使っている

- □家計簿は特につけたことがない

- □ATMから頻繁にお金を引き出す

- □お金の管理を他人(家族や親族)に任せている

- □衝動買いすることが多い

個人的には収入アップより家計管理の方が優先度も高く重要です。いきなり「支出減らせ!」というのは酷で大抵継続しないので、まずは家計簿を付けるところからスタートしましょう。

③投資

投資の種類や方法については後述しますが、5,000万円を目指すのであれば「お金に働かせることを覚える」必要があります。

出た!「お金に働かせる」!詐欺師が言う言葉!

確かに怪しい人がよく言うイメージがありますね(笑)でも「お金があるのに放置しておく状態」は本当に勿体ないのです。

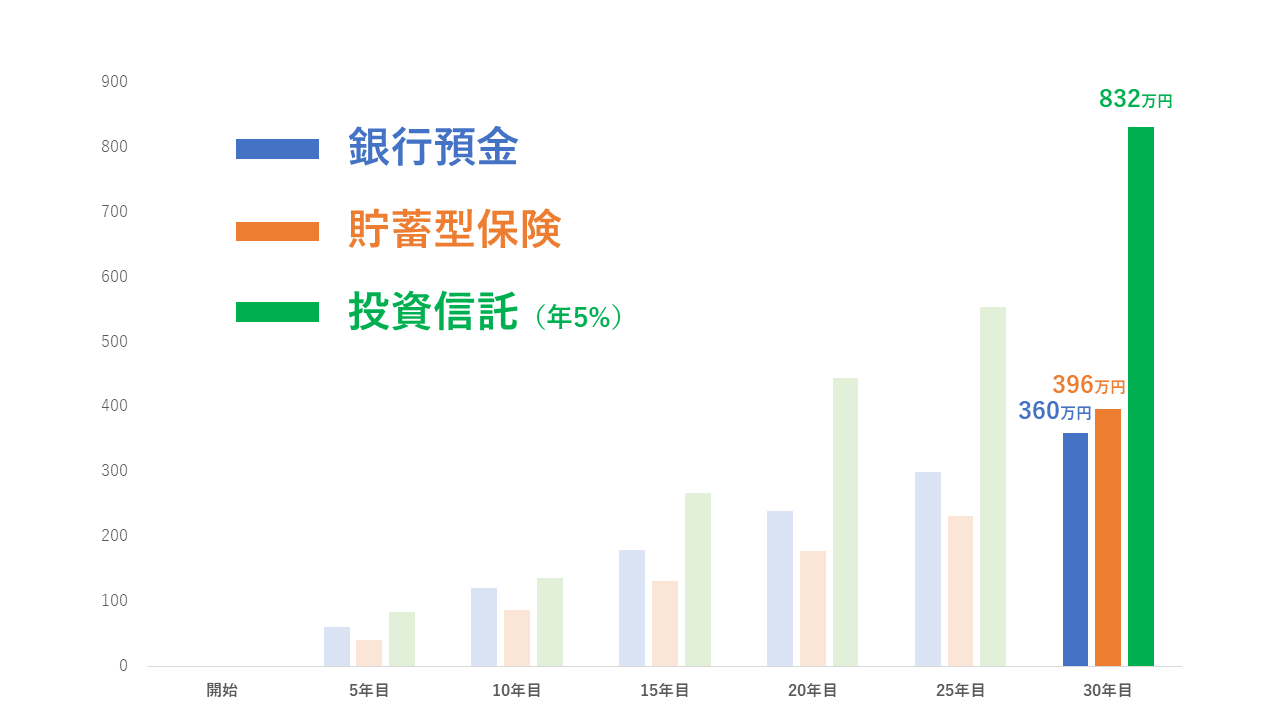

例えば、以下の3つのケースでお金を積み立てたとしましょう。

- 銀行預金

- 貯蓄型保険

- 投資信託への積み立て投資(年利5%計算)

このケース月1万円の30年間で積み立てた場合、30年後の資産は以下のような違いがあります。

え…なんでこんなに差が出るの?

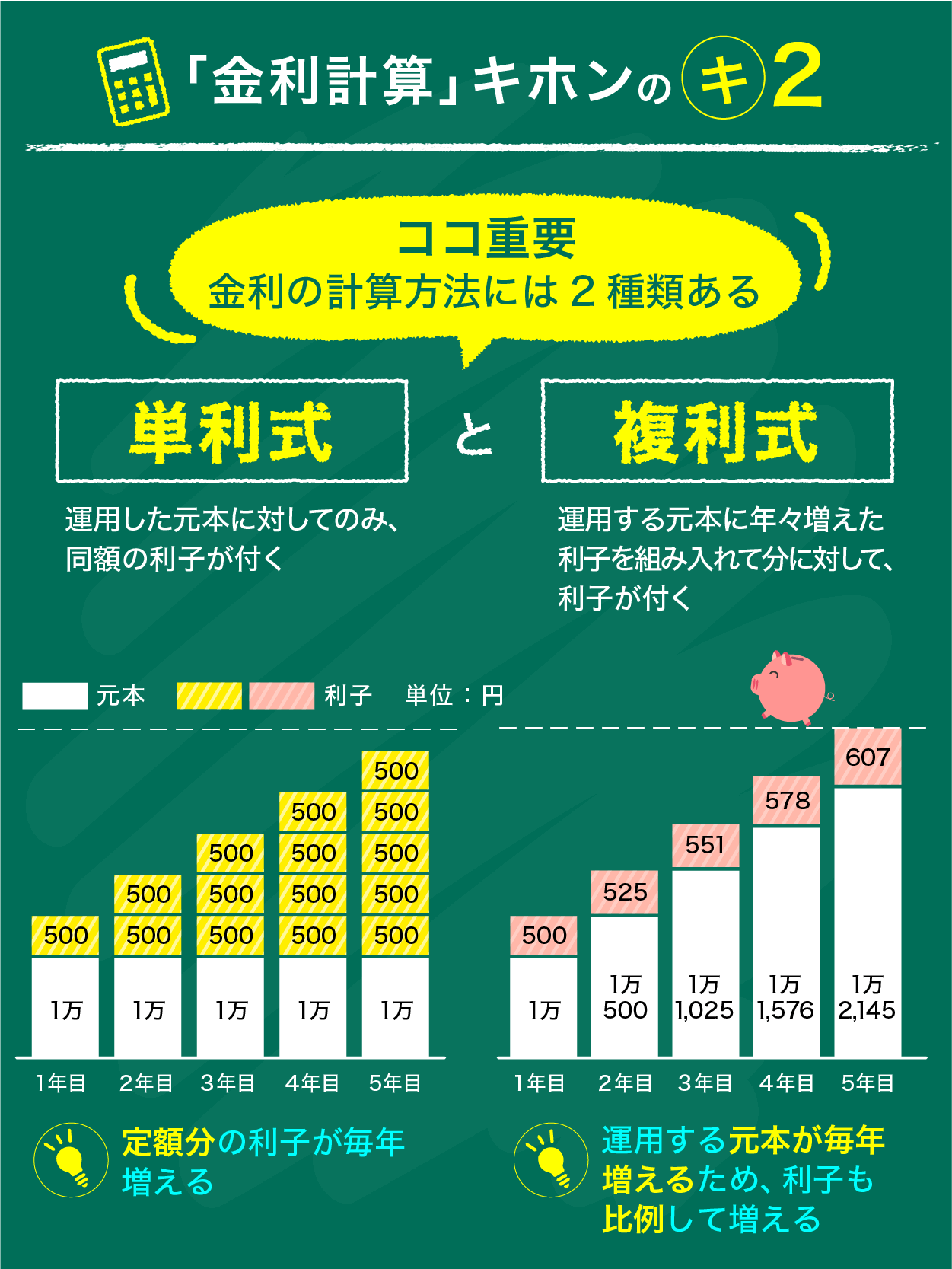

複利でお金が増えているからです。

複利とは得た利益も元本に上乗せして投資しているので銀行預金や貯蓄型保険より毎年投資している資産額が大きくなります。世間的なイメージとして「複利=闇金が貸し付ける金利」というマイナスイメージがあることでしょう。

しかし投資において複利の力は資産運用においてかかせない考え方になります。

参照:トウシル 楽天証券の投資情報メディアより

銀行預金や貯蓄型保険ではその複利の効果が出ないの?

決してゼロではありませんが、銀行預金の場合はほぼ金利ゼロ(年利0.001%)、貯蓄型保険に至ってはある期間を超えないと元本割れする制度になっているため投資先としてはオススメできません。

つまり、銀行や貯蓄型保険は毎年投資に上乗せできる利益が「何もない」のと等しいということです。

でも投資だってマイナスになることあるじゃん!それだったら銀行預金にコツコツ貯金した方が…

一定期間で見れば積み立てた投資金額がマイナスに推移することもあります。しかし、投資先の選定さえ間違えなければ、例えば1か月単位ではマイナスでも1年単位、10年単位で見れば大きなプラスになっているはずです。

参考までに私も積み立て投資を行っている「投資信託」の直近20年間の平均年リターンを見てみましょう。

- 全世界株式:5.4%

- 米国株式 :6.4%

- 先進国株式:5.8%

- 日本株式 :1.7%

- 新興国株式:7.4%

参考動画:積立NISAの利回り平均はどのぐらい? – YouTubeより

もちろん投資をするにあたって知識や勉強は必要です。しかし「怖いから投資はしない」という考え方はあまりに決断が早過ぎます。

銀行預金だけに貯金することが「NGな理由」は次の見出しで解説します。

資産運用は「元本の確保」が前提

これまで「積み立て投資」前提で話をしてきました。投資にはいくつか方法があります。

- 株式投資

- 投資信託

- 不動産投資

- 仮想通貨

- 銀行預金・債券

一番利益が出やすくて儲かりやすいものがいい!

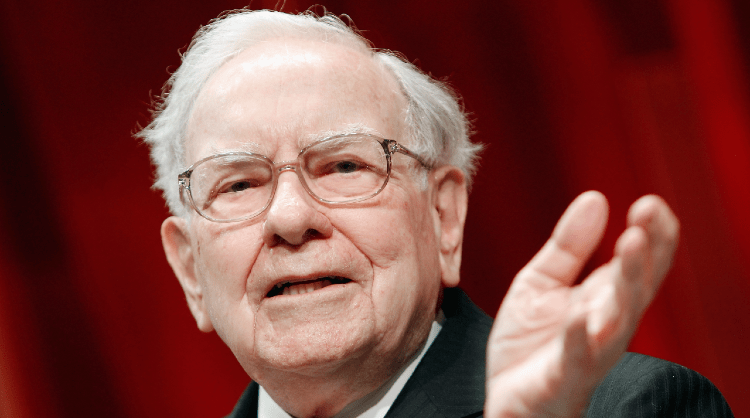

儲かることもそうですが資産運用の大前提は「元本の確保」です。投資の神様と言えば、億万長者ランキング5位にも入る「ウォーレン・バフェット」です。

バフェットは投資のルールとして以下の言葉を残しています。

- 投資ルール①:決して金を失うな

- 投資ルール②:ルール①を絶対に忘れるな

バフェットが「決して金を失うな」と話すのは、彼が儲かることよりも元本を減らさないことの方が簡単で重要だと言うことを知っているからです。

例えば、何か投資を行い10,000円の損をしたとしましょう。普通の人であれば、それは10,000円を失ったという事実だけしか見ていません。

しかし、バフェットの場合は10,000円を運用することで得られるであろう将来の利益まで含めて損失と捉えています。 だからこそ資産を増やす元手となる元本の減少を何よりも恐れ、失うことに敏感なのです。

元本を減らさないために「リスクを取るな」ということなら、銀行預金に預けておくのが一番安心じゃないの!?

確かに元本を減らさないという意味ではそうかもしれませんが将来得られるはずの利益損失まで考えると銀行預金は最悪の選択肢です。

先ほどのバフェット的な考え方で言うと、年利0,001%で運用する銀行預金は将来の利益損失と考えます。「本来もっと賢いやり方※で得られたはずのお金が銀行に預けたことで失われた」と考えるのです。

※もちろん 知識がある前提のお話ですが…

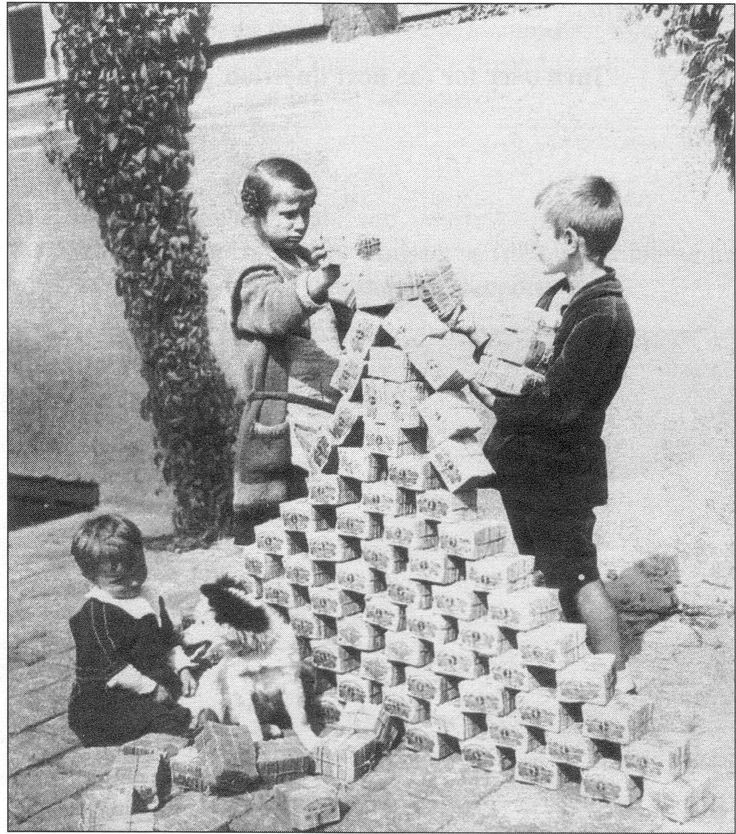

また預けたお金の価値は何年、何十年と変わらないと思われがちですが、今もお金の価値は減り続けています。いわゆる「インフレ」の影響です。

もしかしたら歴史の教科書で見たことがある人もいるかもしれません。子どもたちが積み上げて遊んでいる紙幣は偽札ではなく本物です。

第1次世界大戦で敗北したドイツの通貨が暴落し、物価が1兆倍になったというハイパーインフレ状態になったのです。この当時、コーヒー1杯買うのでさえ、トラックに札束を載せて運ぶ必要があったと言われるほどです。

極端な話でしたがこれが銀行預金に預けておく怖さです。市場の物価上昇に合わせて自分の持つ資産も増やさなければならないのです。

「元本の確保」が単に安全(と思われている)地帯にお金を預けておくだけではいけないことがおわかりいただけたと思います。 例え5,000万円を保有していたとしても、その価値が知らず知らずのうちに減っていかないように…

資産形成の中長期戦略

現在5,000万円の資産があるにしろ、これから形成していくにしろ資産形成は、将来の生活を見据えた中長期戦略が必要不可欠です。ここでは、中長期戦略に焦点を当てて、資産形成の有効な方法を紹介します。

- 収入UPと支出の削減

- 投資先の選定

- 「時間」を使ってコツコツ積み立て

①収入UPと支出の削減

資産形成を加速させるためには、収入を増やすことも大切です。在宅ワークや副業などの副収入を確保することも重要です。また、自分のスキルや知識を活かして独立起業することも一つの手段です。

ここで得た収入が投資に回せる「入金力」に繋がります。もちろん同時並行で「支出を減らす」ことも忘れずに。

②投資先の選定

投資先を選定する上で、収益性、リスク性、流動性などのポイントを抑えて、バランスの取れた投資先を選ぶ必要があります。また、投資信託やETFなど、分散投資に適したインデックスファンドを利用することもオススメです。

特に投資はこれまでやったことがないという人は「つみたてNISA」や「NISA」対象の投資信託や株式投資からスタートすることをオススメします。

各投資先のリスクや投資をこれから始める人は以下の記事も参考に。

③「時間」を使ってコツコツ積み立て

資産形成は長期戦です。時間をかけて、ゆっくりと正確に貯蓄することが大切です。上手な資産形成の方法としては、毎月ほんの少額を運用口座に振り込み、少しずつ貯蓄を増やしていくことが挙げられます。

長期間の投資は先ほど紹介した「複利効果」を高めてくれる一番の方法です。

投資先に迷っているなら一番はじめは、「つみたてNISA」から始めることをオススメします。2024年からよりグレードアップした形で制度がスタートします。

まとめ

資産5,000万円で精神的余裕が得られるかを調べました。その結果、資産5,000万円を保有する人の生活満足度は依然として高い傾向にあり、その先の幸福も1段階ほどしかありません。

収入が高すぎても金融資産が多すぎても満足度は下がる傾向にあるということも分かりました。そのため、資産5,000万円は我々にとって一番最初に目指すべき目標と考えて良いのではないでしょうか。

資産5,000万円を形成するためにやるべきことは多くあります。収入UPも支出削減も投資も焦らず1つ1つ丁寧に行っていきましょう。

-1.png)

-1-150x150.png)